Jacques Beaulieu, Directeur - Investissement et retraite

Dans la vie il y a deux choses qui sont certaines : La mort et les taxes.

Mais en investissant des fonds non-enregistrés (au comptant), lorsque nous avons l`opportunité de reporter le paiement de ces taxes ou même de choisir avec quel taux nous aurons à les payer, nous sautons sur l`occasion.

Les FCPS, nous offrent les avantages suivants :

- Aucune distribution d`intérêt

- Aucune distribution de dividendes étrangers

- En général moins de distribution de gain en capital

- Conversion des intérêts et dividendes étrangers en gain en capital (selon les dépenses)

- Améliore l`efficacité de la série T

- Souvent efficace aux fins de la règle du revenu de placement total ajusté (RPTA)

Le fonctionnement

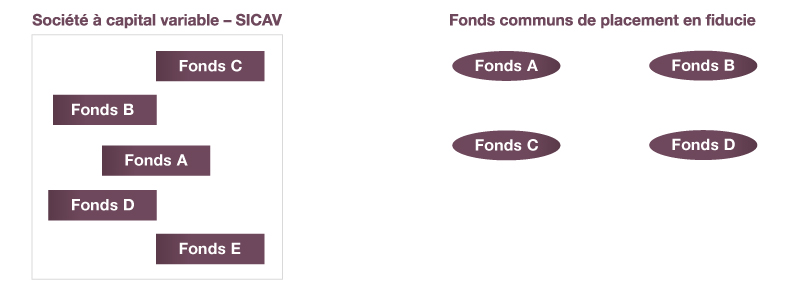

Clarifions certains termes de notre discussion. Les FCPS sont détenus par une société par action ordinaire qui s`appelle une SICAV ou une Société d`Investissement à Capital Variable. Cette société détient une catégorie d`actions par FCPS.

Dans une structure de fonds en catégorie de société, une série de fonds et de portefeuilles est regroupée et forme une seule et même entité légale.

Que l'on soit en société à capital variable ou en fonds commun de placement en fiducie, il est impossible de passer d'un fonds à un autre sans déclencher un gain ou une perte en capital. L'utilisation des solutions en portefeuille pour les comptes au comptant devient alors avantageuse.

À noter : L`année financière d`un FCPF est l`année civile (1er janvier au 31 décembre) et son année fiscale est normalement du 16 décembre au 15 décembre de l`année suivante. Pour un FCPS, l`année financière et l`année fiscale correspondent mais peuvent être différentes de l`année civile. Cette différence est un des nombreux points qui font en sorte qu`il est difficile de comparer les performance d`un FCPS et d’un FCPF.

Fiscalité et distributions

Même si du point de vue comptable chacun des fonds d`une SICAV gère ses revenus, ses gains et ses frais, du point vu fiscal, aux fins des calculs de l`impôt, les revenus, les gains, les pertes en capitale, les frais et dépenses sont combinées.

Distributions

Il y a trois types de distributions qu`un SICAV peut avoir :

- Dividendes canadiens

- Dividendes sur gains en capital

- Remboursement de capital

Ces trois sources de distributions favorisent un niveau de taxation plus intéressant et permettent d`augmenter le rendement net des actifs de vos clients.

Par exemple, le SICAV avec séries T, permettront de générer un revenu constitué principalement de retour en capital pendant plusieurs années jusqu`à ce que le PBR de l`actionnaire tombe à 0. Par la suite, le revenu de distribution sera constitué de gains en capital.

Donc, en résumé : « Dans une SICAV, au niveau fiscal, les fonds travaillent ensembles pour réduire l`impact fiscal à l`actionnaire. »

Les intérêts et dividendes étrangers ne peuvent pas être distribués.

Les dividendes canadiens sont distribués par un dividende canadien et les gains en capital net des pertes sont distribués par un dividende sur gain en capital et traité fiscalement comme un gain en capital.

Les investisseurs d`une SICAV détiennent des actions de la SICAV et puisqu`une action ne peut verser que des dividendes ou du remboursement de capital, aucune distribution d`intérêt ne sera effectuée.